請求書の書き方とは?インボイス対応の記載項目や請求書のタイトル(件名)について解説!

この記事では、取引先とのスムーズなやりとりに役立つ請求書の書き方や注意点について分かりやすく解説します。

【無料EBOOK】 請求管理サービス7社を徹底比較!導入する際のポイントなども解説

請求書とは

請求書とは、商品やサービスを提供した際に、対価として金銭の支払いを請求するための書類です。

請求書の3つの役割

請求書には以下3つの重要な役割があります。

1. 代金回収の根拠書類:取引先への明確な支払い依頼と、支払い条件の提示

2. 取引の証拠書類:税務調査や監査時の取引証明、帳簿保存法の要件を満たす証憑

3. 税額控除の要件:インボイス制度下では、買い手の仕入税額控除に必要不可欠

特に2023年10月のインボイス制度導入以降、請求書の記載要件が厳格化されており、不備があると取引先の税額控除に影響するため、正確な作成がより重要になっています。

インボイス制度に対応した適格請求書の書き方(必須記載項目)

インボイス制度に対応した適格請求書の書き方(必須記載項目)は、以下の6つです。

| インボイス制度に対応した適格請求書の書き方(必須記載項目) |

|---|

| ① 適格請求書発行事業者の氏名又は名称及び登録番号 |

| ② 取引年月日 |

| ③ 取引内容(軽減税率の対象品目である旨) |

| ④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率 |

| ⑤ 税率ごとに区分した消費税額等 |

| ⑥ 書類の交付を受ける事業者の氏名又は名称 |

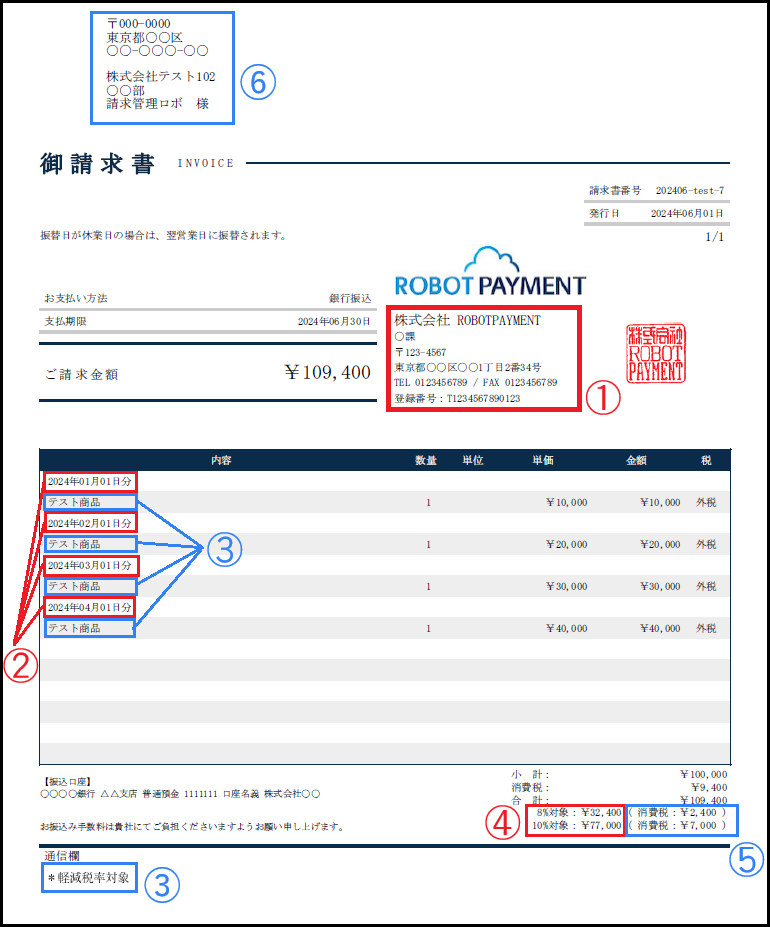

ここでは、当社の「請求管理ロボ」で発行される請求書を例に具体的に解説します。

▼請求管理ロボで発行される請求書のサンプル

それぞれの記載項目について、以下で掘り下げてみていきましょう。

①適格請求書発行事業者の氏名又は名称及び登録番号

適格請求書発行事業者の会社名・個人名・事業で使用している屋号などの名称を記載します。また、住所・電話番号・メールアドレスも記載するとトラブルが発生した場合に連絡が取りやすくなります。

登録番号には、適格請求書発行事業者の登録を受けた際に通知されるT+数字13桁を記載してください。法人の場合、数字13桁は法人番号になります。

②取引年月日

いつ行われた取引なのかを明確にする目的で取引年月日を記載します。

③取引内容(軽減税率の対象品目である旨)

取引した製品やサービスに基づき、品名(品目)・単価・数量を記載します。

軽減税率(8%)の対象品目がある場合には、請求書の下部などにも「*軽減税率対象」と記載してください。

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

取引金額の合計を記載します。

軽減税率対象品目がある場合には、軽減税率(8%)と標準税率(10%)に分けて合計した請求額も併記する必要があります。適用税率ごとの合計金額は税抜き・税込みのどちらで書いても構いません。

⑤税率ごとに区分した消費税額等

消費税額のみを合計した金額も記載します。

適用税率が複数ある場合には、軽減税率(8%)と標準税率(10%)に分けて書いてください。

なお、「税率ごとに区分した消費税額等」の端数処理は、一つの適格請求書につき、税率ごとに1回ずつとなります。消費税の端数処理については「インボイス制度で変わる消費税の端数処理。変更点や対応方法を解説」もご覧ください。

⑥書類の交付を受ける事業者の氏名または名称

書類の交付を受ける事業者の会社名・事業で使用している屋号などの名称や、担当者名を宛名として記載します。

規模の大きな会社宛に発行する場合には、取引先の部署名や担当者名まで含めると、取引先としても受領しやすくなるので親切です。敬称も忘れず記載しましょう。

請求書に記載しておくべき実務項目

請求書に記載しておくべき実務項目は、以下の7つです。

| 請求書に記載しておくべき実務項目 |

|---|

| ① 請求書のタイトル(件名) |

| ② 請求書番号 |

| ③ 発行日 |

| ④ 支払期限 |

| ⑤ 税込みの合計請求金額 |

| ⑥ 振込先 |

| ⑦ 振込手数料 |

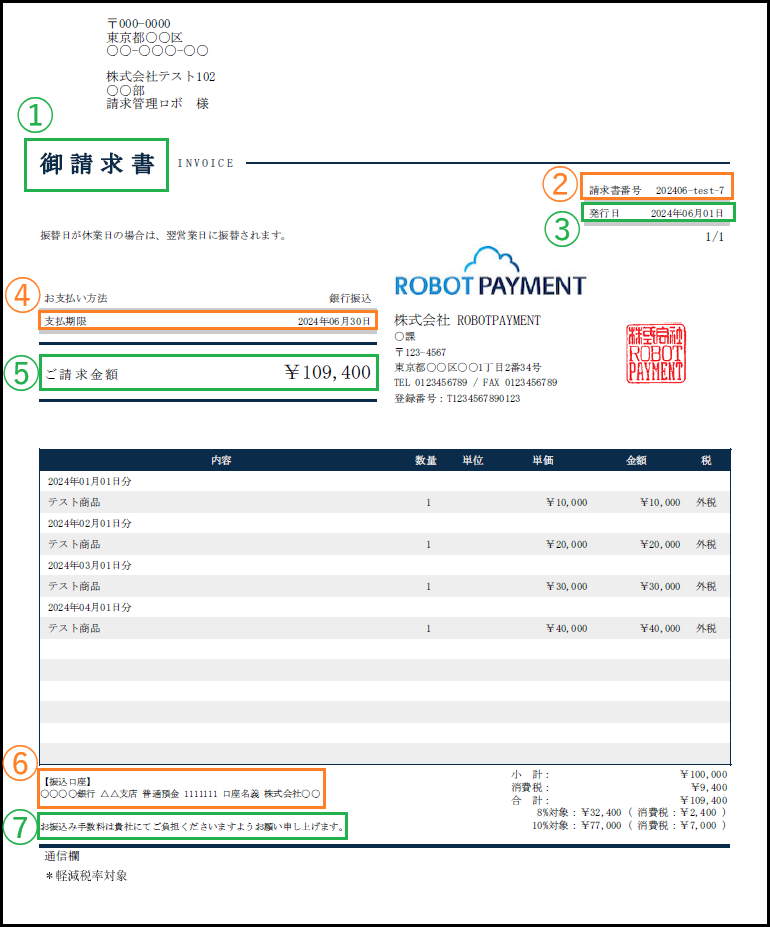

ここでは、当社の「請求管理ロボ」で発行される請求書を例に具体的に解説します。

▼請求管理ロボで発行される請求書のサンプル

それぞれの記載項目について、以下で掘り下げてみていきましょう。

①請求書のタイトル(件名)

請求書のタイトルは、「請求書」や「御請求書」と記載します。送付した書類が請求書であることを端的に伝えるため、左上などの目立つ場所に大きめの文字で記載しましょう。

②請求書番号

請求書番号をつけることで、請求書を管理がしやすくなります。また、取引先から問い合わせが会った時に、請求書番号から当該請求書を素早く特定することができます。

請求書番号について、詳しくはこちらの記事で説明しています。

③発行日

請求書に発行日を記載すれば、取引先(請求書の受領側)は債務が確定した日を知ることができ、どの取引における請求なのかが明確になります。

発行日について、詳しくはこちらの記事で説明しています。

④税込みの合計請求金額

税込みの合計請求金額は、目につきやすい1枚目の表題下に記載することをお勧めします。

⑤支払期限

支払期限は法律で厳密に定められているわけではありませんが、一般的に以下のパターンが多く見られます。

・月末締め、翌月末払い

・月末締め、翌々月末払い

支払期限について、詳しくはこちらの記事で説明しています。

⑥振込先

請求書の振込先には、「金融機関名・支店名」「口座番号」「口座の種類」「口座名義」を漏れなく記載する必要があります。

請求書の振込先について、詳しくはこちらの記事で説明しています。

⑦振込手数料

契約上の取り決めがなければ、請求書を受領した支払い側が振込手数料を負担しますが、認識の齟齬を生まないためにもその旨を請求書でしっかり明記する必要があります。

請求書の振込手数料について、詳しくはこちらの記事で説明しています。

請求書を書く際に注意すること

請求書を書く際には、次の点に注意しましょう。

「御中」「様」の使い分け

「御中」と「様」の使い分けを間違えるとマナー違反になるので注意しましょう。会社や部署など、組織宛てに請求書を送付する場合は「御中」を用いて以下のように記載します。

・〇〇株式会社 御中

・〇〇株式会社 経理部 御中

一方、担当者宛に請求書を送付する場合は「様」を用います。「殿」は昨今では目上の人に使うと失礼になるという考え方もあるため、請求書には用いない方が無難でしょう。マナー違反を防ぐためにも「様」を用いることを推奨します。また、〇〇株式会社御中✕✕様のように、会社名と担当者名の両方に宛名を付けるのは誤りです。この場合は担当者名に「様」を付けるのが適しています。

さらに気をつけたいのは、株式会社を(株)と略した結果、前株と後株を間違えてしまうことなどです。株式会社の位置を間違えるのは失礼に当たりますし、取引先によっては略称も失礼だと受け取られてしまう可能性がありますので、注意する必要があります。

押印すべき位置

請求書の中に押印欄があればその部分に押印します。押印欄がない場合は、自社名や所在地などが記載された部分の右側に押印することが基本です。ただし、これは企業や書類の書式によって異なる部分が出てきますので事前によく確認しておくようにしましょう。

請求書への押印について、詳しくはこちらの記事で説明しています。

請求書作成の効率化は「請求管理ロボ」にお任せ!

請求書の書き方でお悩みのご担当者様は、ぜひ「請求管理ロボ」の導入をご検討ください。

請求管理ロボを導入すると、請求書作成を自動化できるソフトとしてもご利用いただけます。月間10万件以上の請求書作成が可能です。

請求書の発行や送付、集金、消込、催促などの売掛金管理を全て自動化し、人的作業を減らしてミスを防ぐとともに、経理業務の効率化を実現します。

加えて、SFA(販売管理システム)との連携により、自動で行われた請求業務の内容を会計システムに反映させることも可能です。これにより、煩雑なやり取りの削減と企業会計の透明化をサポートし、従業員がコア業務に専念できるようになります。

なお、コンビニ決済、クレジットカード決済、口座振替、銀行振込など、複数の決済手段に対応しているため、企業間取引のみならず、BtoC取引にも活用いただけます。

インボイス制度・電子帳簿保存法にも対応しており、これまでに1,000社以上の企業に導入され、年間取引請求金額は約2,770億円に上ります。経費の管理や帳簿付け、請求業務にお悩みの企業のご担当者様は、お気軽に「請求管理ロボ」にご相談ください。

※一部サービス提供元の運営記事です/PR