個人事業主・フリーランスの請求書の書き方とは?作成時の注意点なども解説

個人事業主・フリーランスの方にとって、取引先に提供した商品・サービスの代金を確実に支払ってもらうためにも、請求書作成はスムーズに行いたい業務です。

とはいえ、最近フリーランスになられた場合など、個人で初めて請求書を作成する際にどう書けばいいのか、不安のある方もいらっしゃるでしょう。

そこでこの記事では、個人事業主・フリーランスにおける請求書の書き方や記載項目、請求書を個人で作成する場合の注意点なども含めてお伝えします。

また、請求書全般に関する書き方については「請求書の書き方とは?記載項目や注意点を分かりやすく解説!」で詳しく解説しています。

個人事業主・フリーランスの請求書の書き方

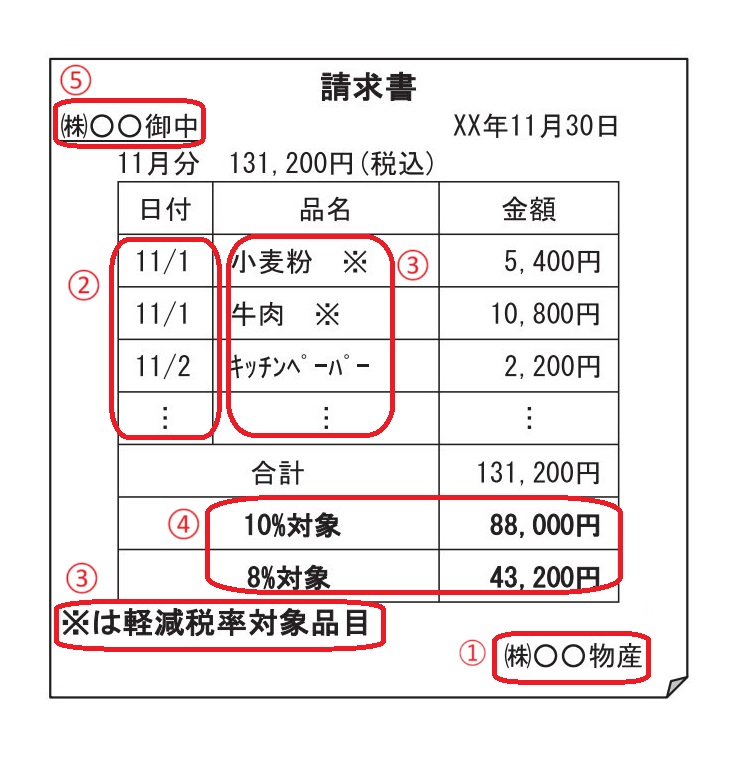

個人事業主・フリーランスの請求書の書き方は、「①請求書発行者の氏名又は名称」「②取引年月日」「③取引内容」「④税率ごとに区分して合計した税込対価の額」「⑤請求書受領者の氏名又は名称」が必須の記載項目です。

形式としては、従来までの「区分記載請求書等保存方式」に基づく書き方になります。

区分記載請求書の記載例

出典:「2 帳簿及び区分記載請求書等の記載に係る留意点」(国税庁)を加工して作成

個人事業主・フリーランスの各記載項目については、次の見出しから詳しくみていきましょう。

ちなみに、個人事業主やフリーランスの方でも、基準期間の課税売上高及び特定期間の課税売上高等が1,000万円を超える課税事業者になっていたり、取引先の希望等に合わせて適格請求書発行事業者(インボイス発行事業者)として登録を受けている場合は、適格請求書(インボイス)の作成が必要になるため、この記事の説明とは請求書の記載項目が異なってきます。インボイス制度や適格請求書の書き方については以下で解説しています。

請求書発行者の氏名又は名称

請求書発行者の会社名・個人名・事業で使用している屋号などの名称を記載します。他には住所・電話番号・メールアドレスを記載するとトラブルが発生した場合に連絡が取りやすくなります。

取引年月日

いつ行われた取引なのかを明確にする目的で取引年月日を記載します。

取引内容(軽減税率の対象品目である旨)

取引した製品やサービスに基づき、品名(品目)・単価・数量を記載します。軽減税率(8%)の対象の品目がある場合には、「※」などの記号を使用してその旨を明確にし、請求書の下部などにも「※ 軽減税率対象品目」と記載してください。

税率ごとに区分して合計した税込対価の額

取引金額の合計を記載します。軽減税率(8%)の対象品目がある場合には、標準税率(10%)と軽減税率に分けて合計した請求額も併記する必要があります。区分記載請求書の場合は税込金額で書いてください。

請求書受領者の氏名又は名称

請求書を受領する会社名・個人名・事業で使用している屋号などの名称を宛名として記載します。規模の大きな会社宛に発行する場合には、取引先の部署名や担当者名まで含めると、取引先としても受領しやすくなるので親切です。敬称も忘れず記載しましょう。また、例外として、不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、この項目の記載を省略できます。

個人事業主・フリーランスが請求書を作成する際の注意点

個人事業主・フリーランスの方が請求書を作成する際の注意点として、「適格請求書(インボイス)と誤認されないようにすること」「取引先の定める請求書の書き方を事前に確認すること」「請求書発行日に関して取引先との齟齬が生まれないようにすること」「請求金額に関する表記を正しく用いること」「源泉徴収税の有無を確認すること」「消費税の請求について把握しておくこと」があります。以下で詳しくみていきましょう。

適格請求書(インボイス)と誤認されないようにすること

2023年10月のインボイス制度導入後、個人事業主・フリーランスの方が請求書を作成するうえで一番注意すべき点は、取引先から適格請求書(インボイス)だと誤認されないようにすることです。

適格請求書発行事業者以外の者が、適格請求書発行事業者が作成した適格請求書又は適格簡易請求書(簡易インボイス)であると誤認される恐れのある表示をした書類を交付することは禁止されています。これに違反した場合、罰則(1年以下の懲役又は 50 万円以下の罰金)の適用対象となります。

適格請求書に誤認される恐れのある表示の具体例としては、適格請求書に記載される登録番号(T+数字13桁)と類似した英数字や、自身のものではない登録番号を、自らの「登録番号」として記載した書類などを指します。

取引先の定める請求書の書き方を事前に確認すること

個人事業主・フリーランスの方が請求書を作成する際、受け取り可能な請求書の書き方を独自に定めている法人から請求書の再発行を求められることがあります。具体例としては、名前の記載とともに押印がなければ請求書として受け付けられない、といったケースが挙げられます。

こうした取り決めは、法律上の決まりではありませんが、請求書の取り扱いに厳格なルールを設けている法人と取引する場合は、あらかじめ先方が求める請求書の書き方について確認しておくとよいでしょう。

請求書発行日に関して取引先との齟齬が生まれないようにすること

個人事業主・フリーランスの方によっては、請求書を作成する日時が締め日より前になる場合も多く、請求書の発行日に作成した日を記載したり、空白にしておいたりするケースが見受けられます。

しかし、請求書の発行日は、正常な入金のためにも適切に記載することが重要な要素の一つです。自身の都合だけで判断せず、取引先にも確認を取ったうえで、両者で認識の齟齬が生じない請求書発行日を記載しましょう。

請求金額に関する表記を正しく用いること

請求金額の表記については、不正に操作されることを防ぐ目的で、金額の前に「¥」や「金」、後に「円」や「-」を記入します。「¥」を用いる場合には金額の後に「-」を記入し、「円」を用いる場合は金額の前に「金」を記入して使い分けます。そして、金額を3桁ごとに「,」で区切ります。

源泉徴収税の有無を確認すること

個人事業主・フリーランスの方にとって、源泉徴収税の有無は確定申告を行ううえで非常に重要なポイントです。源泉徴収の対象となる特定の職業では、仕事の発注側があらかじめ所得税を請求額から天引きしている場合があります。

もし税額を記載していなかったとしても、納税の義務がある取引先は徴収税を計算して請求金額から差し引かなければなりません。支払い側の源泉徴収は義務であり、徴収漏れがあると源泉徴収義務違反に問われます。

請求書への記載は義務ではないものの、トラブルを防止するためにも源泉徴収税の額が記載されているかどうか確認しておきましょう。

消費税の請求について把握しておくこと

個人事業主・フリーランスの方は、基準期間の課税売上高及び特定期間の課税売上高等が1,000万円以下であれば、消費税の納付が免除されます。ただし、その場合でも仕入れの際に負担した消費税相当額を取引価格に上乗せして請求することは適正な転嫁として、何ら問題はありません。

また、個人事業主・フリーランスの方が請求書に消費税相当額を記載したとしても、それが適格請求書と誤認される恐れのあるものでなければ、基本的に罰則の適用対象となるものではありません。

請求書における消費税の記載方法については、「請求書では消費税をどう記載するべき?インボイス制度についても紹介」で詳しく解説しています。

個人事業主やフリーランスの請求書作成ツール

個人事業主・フリーランスの方の請求書を作成方法としては、手書きやPCが一般的といえます。手書きとPCで作成・印刷したもの、どちらであっても証明書としての効力に差が出ることはありません。また、紙媒体ではなく、PDFファイルなどで作成してメールで送付しても同じ効力を持ちます。ただし、PDFファイルで提供する場合、取引先によっては正式に作成された文書の証明として「電子印鑑」の使用が求められることがあります。

請求書作成における有用なツールとしては、必須の記載項目が印刷済みの市販のもの、表計算ソフトや文書作成ソフトのテンプレート、請求管理システムなどが挙げられます。

従来は印刷した請求書を郵送で送付する方法がよく用いられてきましたが、手間とコストがかかる点がデメリットでした。請求書は継続的に作成する場合が多く、またペーパーレス化が推進される昨今は、メール送付やクラウド上でのデータ共有に移行した方が業務負担が軽減できるでしょう。

個人事業主・フリーランスの請求書発行は「請求管理ロボ」にお任せ!

個人事業主・フリーランスの方は、なるべく請求書発行などの業務に時間を割かずに売上を出すためのコア業務に専念することを望まれているかと思います。そこで、こうした煩わしい請求管理業務を自動化できる、株式会社ROBOT PAYMENTの「請求管理ロボ」をぜひご検討ください。

「請求管理ロボ」は、毎月の請求業務を最大80%削減する請求管理システム(債権管理にも対応)です。請求書の発行や送付、集金、消込、催促などの売掛金管理を全て自動化し、人的作業を減らしてミスを防ぐとともに、経理業務の効率化を実現します。

加えて、SFA(販売管理システム)との連携により、自動で行われた請求業務の内容を会計システムに反映させることも可能です。これにより、煩雑なやり取りの削減と企業会計の透明化をサポートし、従業員がコア業務に専念できるようになります。

なお、コンビニ決済、クレジットカード決済、口座振替、銀行振込など、複数の決済手段に対応しているため、企業間取引のみならず、BtoC取引にも活用いただけます。

インボイス制度・電子帳簿保存法にも対応しており、これまでに700社以上の企業に導入され、年間取引請求金額は約2,770億円に上ります。経費の管理や帳簿付け、請求業務にお悩みの企業のご担当者様は、お気軽に「請求管理ロボ」にご相談ください。

※一部サービス提供元の運営記事です/PR